监管部门对信贷资金违规仍保持高压打击。

刚进入二季度,又有多家银行因违反信贷政策遭受处罚的罚单公布。其中,信贷资金违规流入资本市场和房地产市场仍是监管重点。近期青岛银保监局公布的两张罚单,引起市场重点关注,平安银行和邮储银行“中枪”。

业内人士表示,今年以来A股持续走强,股市猛涨之下多路资金涌入股市,其中就包括违规从银行流出的信贷资金。另外,今年多个城市对房地产市场调控政策作出适度放松。随着房贷执行利率下调,市场情绪有所恢复,楼市似乎开始显现回暖迹象,因此信贷资金违规流入楼市现象有所抬头。

信贷资金违规流入资本市场和房地产市场

2家银行被罚

因信贷资金违规流入资本市场和房地产市场,平安银行青岛分行和中国邮政储蓄银行青岛分行各自领到一张罚单。

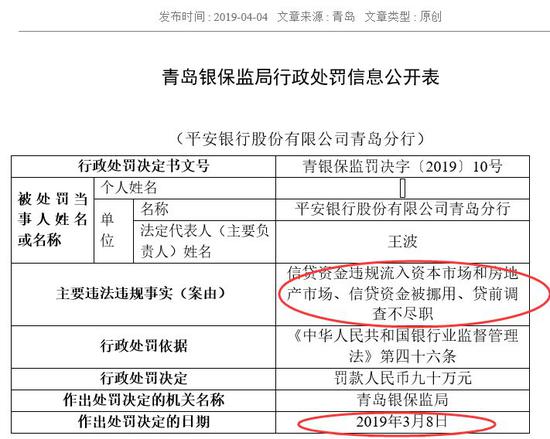

4月4日,青岛银保监局发布的行政处罚决定显示,平安银行青岛分行因信贷资金违规流入资本市场和房地产市场、信贷资金被挪用、贷前调查不尽职,被罚90万元。青岛银保监局作出处罚的时间为2019年3月8日。

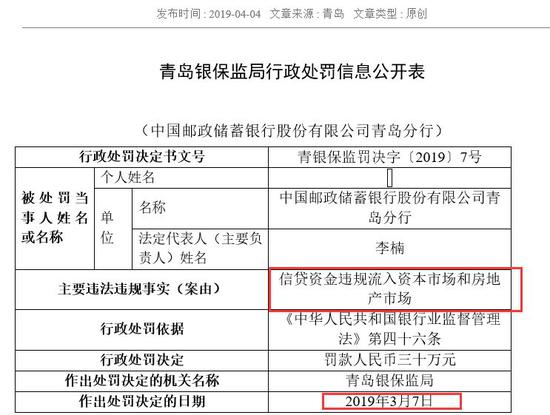

与此同时,中国邮政储蓄银行青岛分行信贷资金违规流入资本市场和房地产市场、青岛农村商业银行并购贷款严重违反审慎经营规则,两家银行分别被罚30万元。除此之外,还有两名相关责任人因参与违法违规发放贷款被警告。这一罚单的签发日期是2019年3月7日。

据了解,监管部门现场检查到最终开罚单,一般要耗时两三个月。青岛银保监局应该是针对今年初银行的违规问题做出的处罚。业内人士表示,信贷资金违规流入资本市场的背后,是资本市场热度持续上升。今年以来股市不断回暖,各路资金纷纷进场,其中就包括违规从银行流出的信贷资金。

2019年以来,伴随着多家银行调低首付比例,下调房贷执行利率,多地落户政策壁垒逐渐放开、部分城市取消土地及商品房限价及多城购房政策松限等一系列楼市风向标的改变,楼市回暖论调不断。正因如此,监管严禁的“信贷资金违规流入房地产市场”又在部分银行上演。

信贷资金违规流入“两市”严监管持续

今年以来多张罚单曝光

尽管监管明令禁止,银行信贷资金违规流入股市和楼市仍难禁绝。与此同时,银监系统继续严厉打击信贷资金违规流入股市的行为,披露了多起信贷资金违规使用的案例。

自2019年以来,A股行情迎来一波猛涨。A股早已进入传统意义上的技术性牛市(涨幅超过20%),资本市场热度持续上升。上证指数从2440点一路上扬,目前已突破3200点,两市单日总成交量也屡破万亿元,有券商机构还喊出了“上证综指有突破4000点的可能性”。

在此背景下,银行信贷资金违规入市成为引发关注的热门话题。早在今年3月,台州银保监局披露的多张罚单显示,因贷款用途管控不严、信贷资金违规流入股市,辖区内两家银行分别被罚30万元、25万元。这些涉及信贷违规的罚单还一度引起市场的猜想。不过,当时随即有银行辟谣称处罚无关乎本轮牛市。知情人士称,此次涉事事件发生于2017年,且业务已经整改,与本轮股市无关。

今年1月24日,中国建设银行金华分行吃到罚单,罚单显示该行因存在信贷资金违规流入股市、挪用于购买理财产品、挪用于股权投资的行为,被原中国银保监会嘉兴监管分局罚款人民币70万元。

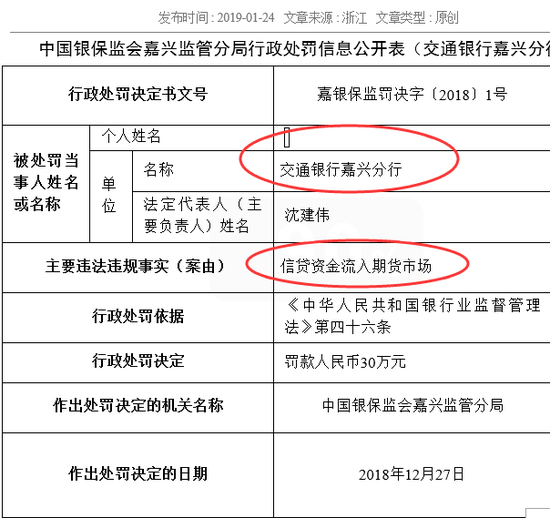

此外,还有信贷资金违规流入期货市场的情况。浙江嘉兴银保监分局同日披露的罚单显示,交通银行嘉兴分行因信贷资金流入期货市场被罚30万元。

信贷资金违规流入楼市也不少见。

2月份,银保监会网站披露了一批信贷资金违规流入房地产市场的银行罚单,这些银行包括国有行、股份行、城商行、村镇银行,涉及浙江丽水,安徽合肥、滁州、马鞍山等地,被罚金额从20万元到35万元不等。

违反信贷政策和违反房地产行业政策的乱象曾是原银监会部署的2018年22条重点整治领域。银保监会也曾提到,要进一步完善差别化的房地产信贷政策,严禁“首付贷”和消费贷资金违规流入房地产市场等。

违反信贷政策历来是监管重点

从各级银行业监管部门开出的罚单和表态来看,违反信贷政策历来是监管重点。

2018年初,监管部门明确“严控个人贷款违规流入股市和房市”,严肃查处各类资本市场违规融资行为;违规发放贷款、信贷资金贷后监督不力、客户未按合同用途使用授信等信贷业务相关领域一直监管重点。原银监会明确提出违规将表内外资金直接或间接、借道或绕道投向股票市场、“两高一剩”等限制或禁止领域为整治银行业市场乱象工作的要点。

除严控信贷资金违规流入股市和房市外,违法违规发放贷等也是监管重点。

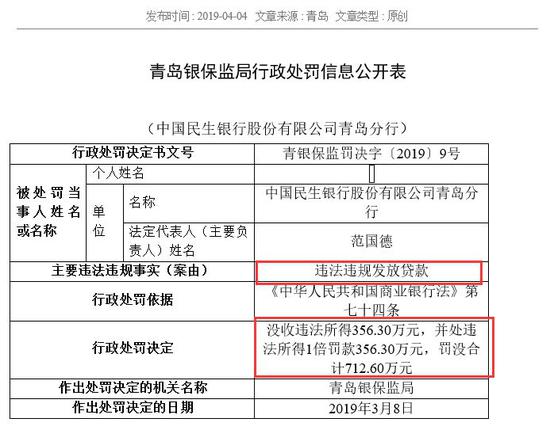

4月4日,在青岛银保监局同期披露的罚单中,就包括另外一张信贷业务违规的罚单。中国民生银行青岛分行因违法违规发放贷款,被没收违法所得356.30万元,并处违法所得1倍罚款356.30万元,罚没合计712.60万元。

刚刚过去的一季度,各地银保监局针对信贷资金违规频频出手。

据澎湃新闻统计。2019年2月,各级银保监机构共披露160张银行业罚单,合计罚没3580万元。从违规案由来看,共有84张罚单剑指信贷业务违规,占当月披露总罚单数的一半,其中包括金融机构贷款违反审慎经营原则、贷款流入房地产市场、贷后监管不严等。

进入3月份,各级银保监机构披露的226张银行业罚单中,有120张与信贷业务违规相关。以处罚金额较大的几张罚单为例,大连银行北京分行因违规向关联方发放信用贷款、贷款转存定期存款并续作存单质押贷款、流动资金贷款及个人消费贷款被挪用,机构个人合计被罚221万元。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  郴州市:桂阳外贸企业开足马

郴州市:桂阳外贸企业开足马  SIAL国际食品展的专业观众赶

SIAL国际食品展的专业观众赶  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇