华泰证券超过255亿的定增计划获批无疑令行业为之一振,这是近两年来券商最大规模定增方案,对华泰证券而言意义同样非凡。

对于A股上市券商来说,这并非最大规模的定增,海通证券(11.940,-0.03,-0.25%)2007年的定向增共募集资金260亿元人民币。

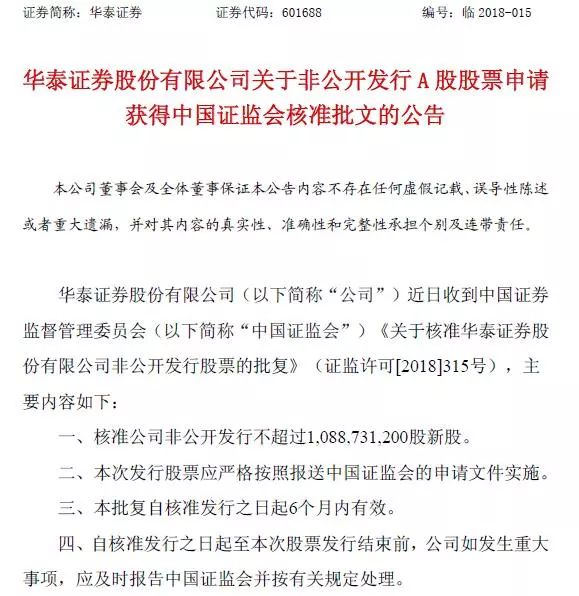

华泰证券近期公告称,公司已收到中国证监会出具的《关于核准华泰证券股份有限公司非公开发行股票的批复》,核准公司非公开发行不超过约10.89亿股新A股股票。

在当前以净资本为核心的行业监管体系下,资本规模是决定证券公司竞争地位、盈利能力、抗风险能力与发展潜力的关键因素。华泰证券此次定增方案获批,将极大夯实公司资本实力,扩大业务规模,优化业务结构和盈利模式。

融资成功是券商崛起的关键因素

“历史上几家大型券商的崛起,融资成功是一大关键因素。对券商而言资本金的意义重大,华泰此次定增成功推进,对其战略布局及业务发展都将带来质的飞跃。”一位非银分析师对券商中国记者表示。

华泰证券分别于2010年2月、2015年6月先后完成A股、H股上市,把握了国内证券行业转型与发展的机遇,整合并升级经纪及财富管理、投资银行、资产管理等业务,大力发展资本中介业务,不断提升投资及交易业务的绩效并抓住创新增长潜力,在多个业务领域实现了转型与超越。

经过十年的全面改革转型,华泰证券已成为国内领先的综合证券集团之一,具有庞大的客户基础、领先的互联网平台和敏捷协同的全业务链体系,综合实力稳居行业第一方阵。

不过与同业相比,当前华泰证券的净资本规模处于较低水平,与部分证券公司资本实力差距较大,已不能满足实现上述战略目标以及发展各项业务的需求。

因此,华泰证券亟需通过非公开发行A股股票进一步增强资本实力,补充营运资金,扩大业务规模,优化业务结构和盈利模式,进一步提高公司盈利能力、市场竞争力和抗风险能力,为股东创造更大的收益。

实际定增金额能否过200亿?

根据华泰证券去年11月份发布的定增预案(修订案),华泰证券此次拟非公开发行A股不超过10.89亿股,非公开发行募集资金不超过255.1亿元。定价基准日为非公开发行的发行期首日,发行价格不低于定价基准日前20个交易日交易均价的90%。

有业内人士算了笔账,如果华泰证券最终要融资255.1亿元,发行价就要达到23.43元/股;而如果以最终发行价格为定价基准日前20个交易日交易均价的90%计算,华泰证券的20日均价需达到26.03元/股。

截至3月22日收盘,华泰证券在二级市场报收17.44元,其最近20个交易日均价约为17.5元/股,如果以最近20个交易日的均价的90%计算,华泰证券最低仅能融资171亿元,比预计最高融资额少84.1亿元。

最终华泰证券能否顺利完成定增,是否有重磅投资者参与,实际定增价格为多少,最终定增金额达到多大水平,这都是业内关注的焦点问题。

华泰定增资金六大用途

根据华泰证券定增预案,本次非公开发行募集资金扣除发行费用后拟全部用于增加公司资本金,补充营运资金,扩大业务规模,优化业务结构,提升公司的市场竞争力和抗风险能力。

具体用途如下:

1、进一步扩大融资融券和股票质押等信用交易业务规模,不超过100亿元。

截至2016年末,华泰证券融资融券业务余额为人民币551.43亿元,市场份额为5.87%,排名位居行业第二,整体维持担保比例为337.76%。

本次非公开发行的部分募集资金,将用于进一步增加公司融资融券业务准备金,扩大公司融资融券业务规模。一旦市场企稳,融资融券业务出现大幅度增长,华泰证券可在此业务上抢占先机。

截至2016年末,华泰证券股票质押业务待购回余额为人民币690.26亿元,规模位居行业第三,平均履约保障比例为245.28%。股票质押等信用交易业务是资本密集型业务,规模的大幅增长主要依赖于较为稳定的资金供给,根据证券行业发展的总体趋势和公司实际情况,预计公司未来股票质押业务仍将持续增长,资金需求量较大。

华泰证券拟通过本次发行募集资金,进一步拓展股票质押业务规模,优化收入结构,提升公司信用交易业务市场竞争力。

2、扩大固定收益产品投资规模,增厚公司优质流动资产储备,不超过80亿元。

与同类证券公司相比,华泰证券固定收益类产品的投资规模明显偏低,这不仅使得其固定收益产品投资能力没有得到充分发挥,也使得该公司资产配置中优质流动资产比例偏低,流动性覆盖率(LCR)承压。

为此,华泰证券拟通过本次发行募集资金,扩大固定收益产品的投资规模,进一步优化公司资产结构,增厚优质流动资产储备。

3、增加对境内全资子公司的投入,不超过30亿元。

华泰资管和华泰紫金为证券公司境内全资子公司。华泰证券拟通过本次发行部分募集资金加大对华泰资管的投入,整合公司客户资源,改善公司盈利模式。

为更好地落实公司全业务链发展战略,提升直接投资业务行业竞争力,进一步打造具有品牌效应的多元化投资平台,巩固并购业务领先优势,提高资本回报率,华泰证券拟通过本次发行部分募集资金对华泰紫金进行增资,满足未来业务发展的需要,使公司在直接投资业务市场竞争中占据有利地位和先行优势。

4、增加对香港子公司的投入,拓展海外业务,不超过30亿元。

为持续推进公司国际化业务发展步伐,积极推动境内外业务联动,着力打造海外业务平台,华泰证券拟增加对香港子公司华泰金控(香港)的资本投入,加快推进公司国际化业务布局,不断提升公司国际化程度。

5、加大信息系统的资金投入,持续提升信息化工作水平,不超过10亿元。

华泰证券拟进一步加大对信息系统的资金投入,逐步建立并完善面向业务条线的专业化信息技术服务管理体系,进一步提高信息系统建设与安全管理水平。

6、其他营运资金安排,不超过5.1亿。

以上合计不超过255.1亿元。

去年5家券商推出逾617亿总额定增计划

2017年,共有五家券商推出定增方案,包括华泰证券、国元证券(9.280,-0.13,-1.38%)、申万宏源(4.990,-0.03,-0.60%)证券、东方证券(13.130,-0.02,-0.15%)和兴业证券(6.800,-0.01,-0.15%)。

拟募集金额若由大到小排列,分别为华泰证券、申万宏源证券、东方证券、兴业证券、国元证券,募集总金额分别为255.1亿元、120亿元、120亿元、80亿元、42.14亿元,合计募集资金为617.24亿元。

在此之前,申万宏源证券、东方证券的定增计划显得一波三折。以东方证券为例,曾三次修改定增预案。2017年2月13日,东方证券发布公告称,拟以不低于13.74元/股的价格,非公开发行不超过8亿股(含8亿股)A股,预计募集资金总额不超过120亿元。公司现有股东申能集团、上海海烟投资、上海报业集团均现身认购名单。

2017年2月底,东方证券发布2017年度非公开发行A股股票预案(修订稿),修订稿的定增预案最大的变化是定增价格基准日修改为发行期首日,发行价格不低于定价基准日前二十个交易日公司股票交易均价的90%。而在8月7日晚间,东方证券发布2017年度非公开发行A股股票预案(第三次修订稿)。与第二次修订稿相比,此次东方证券定增预案最大的变化是上海海烟投资的拟认购股份数量从此前的不超过12000万股(不超过18亿元)下降至3000万股—6000万股之间(不超过12亿元)。

申万宏源也在2017年初抛出一份190亿元的定增方案,其中,中国人寿(26.700,-0.19,-0.71%)拟以150亿元现金认购24.71万股,持股比例将达到10.79%。

申万宏源于2017年5月19日晚间公告称,经过慎重考虑和研究,公司拟对非公开发行数量进行调整。调整前,为按照6.07元/股进行计算,本次非公开发行A股股票的数量不超过31.30亿股,募集资金总额不超过190亿元(含本数)。

不过,2017年8月4日,中国人寿在中保协网站发布公告称,经公司慎重研究,并与申万宏源协商一致,双方于2017年8月3日签署了《申万宏源集团股份有限公司与中国人寿保险股份有限公司股份认购协议之终止协议》,中国人寿自协议生效之日起终止申万宏源股份认购。

此次华泰证券定增价格高达23.88元/股,同样面临定增价与市场倒挂的问题。

券商多路齐发补充资本金

不仅仅是二级市场定增,今年以来,各大券商纷纷通过发行公司债券、次级债以及短期融资券等形式补充资本金。

据媒体统计,截至3月20日,今年已有中信证券(18.760,0.26,1.41%)、招商证券(17.110,0.00,0.00%)、海通证券等数十家券商共计募资约900亿元。此外,2018年首家上市券商华西证券(14.150,-0.16,-1.12%),也通过股权融资募集资金逾49亿元。这说明证券公司正在千方百计增加资本金。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  1800款移动金融APP备案 金

1800款移动金融APP备案 金  多点Dmall董事长张文中:做

多点Dmall董事长张文中:做  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇