北京时间3月13日据彭博社报道,随着盈利前景改善以及庞大管道资产预计将重组,目前还处于2008年危机期间水平的中国石油H股有望迎来上涨。

在彭博跟踪的22位给予中国石油评级的分析师当中,有14位建议买入,没有人建议卖出。

彭博汇编的数据显示,对中国石油股价目标的普遍预期比当前股价高出大约27%,而可比公司的这个差距是高出15%。

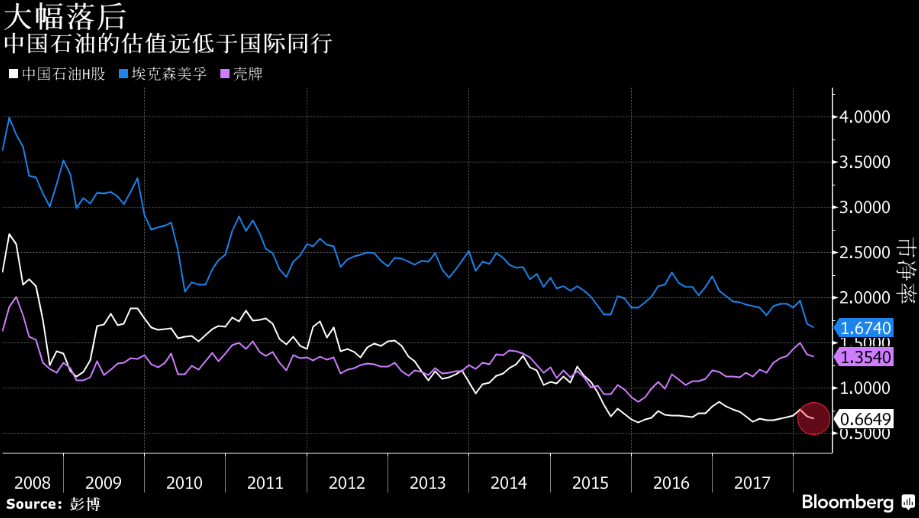

中国石油的估值远低于国际同行

伴随全球经济复苏和主要产油国削减产量,去年原油价格上涨近18%;彭博调查的分析师预计,2018年中国石油的利润将增长一倍,2019年再增长25%。摩根士丹利上周表示,中国石油将是油价上涨的最大赢家,因为在全球大型石油公司当中,其每股盈利对油价变化最为敏感。

另一个潜在的催化剂,是中国石油计划分拆其8万公里的管道,来释放该业务的价值。迄今为止,投资者基本上还没有注意到这一点--他们的信心因为2013年的一次重大腐败丑闻而遭到破坏,该丑闻导致前董事长蒋洁敏在内的数位董事会成员锒铛入狱。

“严重低估”

Jefferies Group LLC驻香港的亚洲石油和天然气股票主管Laban Yu表示,在中国石油当前的股价当中,管道资产一文不值,但是在改革之后将带来巨大的增加值。他补充说,中国石油被“严重低估”。

中国国家发改委曾表示,石油和天然气公司的管道应该从其他业务中独立出来成为单独的部门;这引发外界猜测,中国可能希望将油气管道从包括中国石油在内的国有企业剥离出来。

中国石油副总裁黄维和去年曾暗示了这种可能性,称即将进行的改革可以释放其5,000亿元人民币(790亿美元)管道资产的价值。

彭博新闻就改革事宜联系中国石油的管理人士,他们未予评论。

就账面价值而言,中国石油看起来颇具吸引力。据彭博汇编的数据,这家总部位于北京的公司在香港上市H股的价格比账面价值低33%,使其成为市值超过1,000亿美元石油和天然气公司中最便宜的股票。埃克森美孚股价较账面价值高出68%,而荷兰皇家壳牌股价为账面价值的1.34倍。

全球排名

自从2016年中以来,中国石油和雪佛龙一直在竞争全球第三大公开上市石油公司的位置,排名前两位的是埃克森美孚和壳牌。截至周一,中国石油今年迄今为止的平均市值接近2320亿美元,雪佛龙大约2300亿美元。

中国石油的估值水平也落后于同为国有企业的中国海洋石油和中国石化,后两者股价分别是账面价值的1.08倍和0.88倍。

当然,分析师的乐观情绪主要针对的是中国石油在香港上市的股票。中国石油在上海上市的A股相对于H股有溢价,在彭博汇编的15个分析师对其A股的评级中,8个为卖出评级,4个为持有,3个为买进。

而且,如果使用其他指标,如市盈率来衡量,中国石油的H股并不是那么便宜。据彭博汇编的数据,中国石油股价现在是预估盈利的16.7倍。

在香港股市基准恒生指数的成份股当中,中国石油是过去10年间表现第三差的个股,下跌约50%,这与同期恒生指数35%的涨幅形成鲜明对比。

在丰盛金融集团资产管理部董事黄国英看来,投资者对于中国石油A股2008年的暴跌以及前述腐败案仍心有余悸。该机构管理着1.70亿美元资产。

黄国英说,人们讨厌中国石油,是因为10年前他们被伤了一次,该公司前董事长被判入狱是人们避开该股的另一个原因。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  郴州市:桂阳外贸企业开足马

郴州市:桂阳外贸企业开足马  打开ULED电视去旅行?!海信

打开ULED电视去旅行?!海信  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇