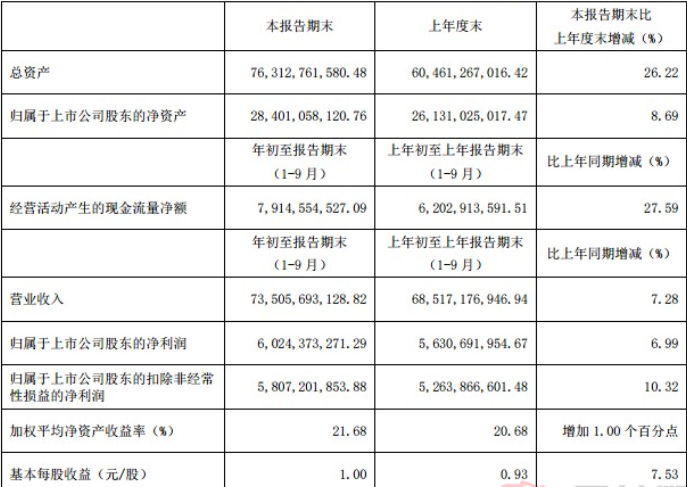

伊利股票走势也很不一样。年中报告出来后,当天在涨停交易的股票价格,在接下来的几天继续上涨。三天内累计涨幅超过13%。今天第三季度报道后,股价直接跌停,伊利股份近7亿封死跌停。

2020年2季度,营业总收入268.76亿元,同比增长22.49%,归母净利润25.92亿元,同比增长72.28%,非归母净利润23.97亿元,同比增长79.29%。大大超出行业预期。第三季度,伊利股份实现营业收入262亿元,同比增长11.17%;净利润22.9亿元,同比增长23.73%。

券商后期还是乐观的

华创证券表示,伊利股份有能力继续引领行业。短期来看,需求旺盛、成本优化、利润回收等估值的向上催化正在进行,而良性的周转和较好的格局将为来年的持续性奠定基础。目前,伊利股份的价值仍被低估。

据民生证券分析,20020年第三季度报告的业绩继续保持高水平增长,公司估值比可比乳品公司(主要是液态奶)平均估值水平低约40倍,保持“推荐”评级。

国盛证券认为,中长期盈利能力稳步提高。公司第三季度收入低于预期,主要受低温、冷饮和饮料业务影响。随着明年第四季度和Q1旺季的到来,预计公司的常温奶业务将加速发展,低温奶业务将逐月改善,后续收入将逐季度加速增长。全年营收目标970亿元,预计绰绰有余。维持目标价49元和“买入”评级。

最近,a股在白马股,频繁出现,引起了市场的广泛关注。从游戏到科技,再到医药、榨菜、白酒和乳制品,龙头企业纷纷倒闭。据市场分析人士称,白马股连续发生闪电崩盘的主要原因是,市场对白马股表现的预期过高,资金对白马股与护城河今年表现的预期过高。第三季度报告结果公布后,“低于预期”自然导致股价暴跌。此后,第四季度往往是机构调整头寸的重要时间节点。由于涨幅,作为游戏、科技、医药、榨菜、白酒,乳制品等行业的龙头股票,今年普遍跑赢大盘,机构在此类股票上的收益自然更高,不排除部分机构投资者为了保持收益而提前减持。

随着消费者对乳制品需求的上升,行业营销迅速恢复,公司收入侧保持了较高的增长率。但由于原料奶供应紧张,叠加公司地面推广费用投入收窄,营收增速环比略有下降,但仍保持11%的两位数增长。利润方面,由于原料奶采购成本的上行影响,毛利率水平略有下降;同时下游需求旺盛,公司通过削减终端商品折扣来减少销售费用上的投入,导致利润增长高于收入方。伊利股份股市下跌,其他乳业股票也遭受了挫折。光明乳业下跌超过8%,燕塘乳业下跌超过7%,天润乳业下跌超过5%。白马股被误杀了?至于最近白马股,频繁的萧条,不要轻易谈论“错误的杀戮”。相当一部分所谓的白马股并不那么有竞争力。牛市下半段要加强基础排雷。目前,白马股调整的主要原因是估值偏高,业绩低于预期。

伊利的长期趋势

第三季度公司毛利率34.7%,同比下降1.3个百分点,主要是原料奶价格上涨所致。

历史上生奶的崛起会导致什么?厂商竞争放缓,销售费用减少,导致净利率上升。如果价格再次上涨,制造商将被迫提高整个行业水平的产品价格。

从2010年到2013年,伊利尝试了这个方法。随着原料奶成本的上升,销售费用比例明显下降,最终净利润率从2.7%上升到6.7%,股价在三年内翻了三番。

2019年伊利非净利率仅为6.96%。如果将来产品价格提高(券商预计达到10%),净利润会增长非常非常可观。当时我不指望它涨几倍,但是戴维斯可以双击它涨几十个百分点。

因此,在短期内,股权激励目标没有压力,导致报告不出意料,组织调整仓位,换股;长期来看,成本压力导致成本压缩,净利润可能导致迎来利润释放周期。

今年,该公司常温牛奶的市场份额为38%,领先蒙牛,近10个百分点,基本面确实稳定。

有关伊利股份近7亿封死跌停的内容到这里就结束了,感谢您的支持。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  郴州市:桂阳外贸企业开足马

郴州市:桂阳外贸企业开足马  SIAL国际食品展的专业观众赶

SIAL国际食品展的专业观众赶  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇