继盐津铺子、好想你、来伊份等A股上市后,三只松鼠股份有限公司(以下简称“三只松鼠”)亦开始冲刺IPO。近日,三只松鼠在证监会官网披露招股说明书,拟登录创业板,计划募资14.37亿元。

三只松鼠作为“淘品牌”中的翘楚,其IPO之路仍然面临不少挑战,包括:产品同质化、行业低价恶性竞争、对天猫的严重依赖性、电商流量“红利期”结束、衍生产品IP打造巨大投入与产出的不确定性、公司战略可能存在不符自身实力的冒进风险、突发性食品安全隐忧引发的公众信任度危机与恐慌等。

此外,北京时间“财镜”梳理三只松鼠招股说明书还发现,三只松鼠IPO提交招股说明书距其成立仅有5年时间,在如此短的时间闯关IPO,与其之前所签订的对赌协议不无关系。

对于持续盈利能力、食品安全及对赌协议等问题,北京时间“财镜”采访了三只松鼠,但截至发稿未收到回复。

食品安全频繁出漏洞

上游供应商曾无食品生产许可证

食品安全,一直是悬在食品企业头上的达摩克利斯之剑。

三只松鼠招股说明书显示,其在2016年7月-2017年2月期间连被14名消费者起诉至法院,要求退款并处3-10倍赔偿,主要纠纷为产品不符合食品安全国家标准、违法广告法等,整体索赔金额达到216万元左右。

众所周知,三只松鼠在整个环节中,仅负责进行质量检测、产品筛选及分装,并通过网络平台等渠道进行销售,并不参与产品的生产、加工。针对三只松鼠存在的食品安全问题,北京时间“财镜”通过与多位行业专家沟通发现,专家均认为,三只松鼠代工模式管理存在问题。

由于三只松鼠不参与产品的生产、加工环节,这也就意味着,在此环节中供应商尤为重要。据了解,目前三只松鼠有300多家供应商。北京时间“财镜”翻阅三只松鼠招股说明书披露的前五大供应商发现,这五家供应商注册资本多集中于50万至300万之间,依据注册资本大概能推断出,企业规模比较有限。

杭州临安杭派食品有限公司(以下简称“临安杭派食品”)是三只松鼠重要供应商之一,不过其供应商之路也是跌宕起伏。在2014年时,临安杭派食品久在三只松鼠的供应商中占据头把交椅,而到了2015年其跌落至第三位,时间进入2016年,其却已经从三只松鼠前五大供应商名单中消失。

从企业工商资料信息来看,临安杭派食品成立于2006年,注册资本金仅有100万元,公司住所为临安市河桥镇聚秀村,经营范围:食品经营(具体范围以有效许可证为准);货运:普通货运。

然而,临安杭派食品却并未从三只松鼠的供应商中消失,而是换了一重身份继续出现,其参股了杭州临安新杭派食品有限公司(以下简称“临安新杭派食品”),临安新杭派食品一跃成为三只松鼠最大的供应商。

不过临安新杭派食品的成立时间及公司住所却是十分微妙。据浙江政务服务网信息显示,2015年6月,临安杭派食品因未经批准擅自占用聚秀村集体土地建造污水处理池遭处罚。根据工商企业信息网信息,临安新杭派食品成立时间在2015年8月,距临安杭派食品收到处罚仅有2个月,而公司住所则依旧在聚秀村,注册资本提升为300万元。

从工商注册资料来看,目前临安杭派食品登记状态仍是处于存续状态,并没有因受到处罚及参股而注销。北京时间“财镜”通过国家食品药品监督管理总局查询发现,临安杭派食品没有食品生产许可证(SC/QS),但临安新杭派食品却有生产许可证。

自临安杭州食品成为三只松鼠的供应商以来,就在前五大供应商中占据了不错的份额,三只松鼠在2014年和2015年对其采购金额分别高达11091.6万元和8381.56万元,而随着临安新杭派食品注册成立,三只松鼠对其更是青睐有加,采购金额高达22125.91万元。

除了临安杭派食品及临安新杭派食品外,三只松鼠其他的前五大供应商规模与注册资金同样较小,而三只松鼠在这些供应商的采购金额却都是在一路走高,但这并不意味着,供应商的净利润会随着采购金额的提升而增加。

以杭州鸿远食品有限公司(以下简称“杭州鸿远”)为例,其在2015年、2016年分别占据了三只松鼠供应商的第一、第二名,2016年,三只松鼠对其采购金额提升至17582.28万元。。值得关注的是,杭州鸿远虽然2015年销售金额超过亿元,但净利润却仅有58万元。到了2016年,销售金额虽然达到2亿多元,但净利润却下降到57万元。更为重要的是,该公司2016年负债总额还高达7785万元。

由于三只松鼠在生产过程中采用代工模式,使得其食品问题频发,对于看似较小的问题会给其IPO带来的影响,一位不愿具名的业内从业者表示,食品安全问题,一直都是食品企业头上的“高压线”,若法院作出不利于三只松鼠的判决,对其营收及经营均会带来不利影响,如果因此产生应收及净利润的大幅下滑,这些都会给IPO造成影响。

针对三只松鼠选择供应商的标准等问题,北京时间“财镜”致电三只松鼠董秘办公室并发送采访提纲,不过截至发稿仍未收到任何回复。

IPO前解除对赌协议

三只松鼠与投资机构的“缘分”始于2012年。彼时,三只松鼠成立仅有5个月的时间,IDG

以大约75万美元的价格拿到了三只松鼠23%的股权,三只松鼠之后的三次融资IDG、今日资本也均参与其中。

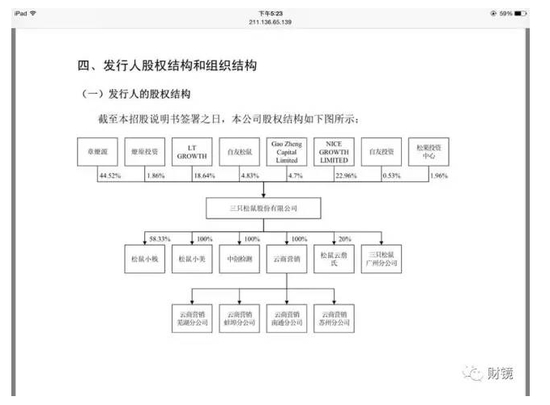

目前今日资本通过Lt Growth Investment Ix(HK)Limited持有18.64%的股份,IDG也通过Nice Growth Limited和Gao Zheng Capital Limited合计控制三只松鼠27.66%的股份。

据三只松鼠招股说明书显示,公司在引进投资时,签署的相关投资协议中存在随售权、回购权、连带并购权、优先清算权、反稀释权、重大事项一票否决权等投资人特殊权利安排。2015年12月17日,三只松鼠分别与Nice Growth Limited、Gao Zheng Capital Limited及Lt Growth Investment Ix(HK)Limited签署了附条件终止上述特殊权利安排的协议,而这终止协议中所附的条件则是围绕“上市时间”而展开。

北京时间“财镜”梳理招股书发现,三只松鼠与Nice Growth Limited和Gao Zheng Capital Limited约定的终止条款主要内容为:各方一致同意,在投资文件终止后,若公司在本协议签署后24个月内仍未向证监会提交上市申请材料的,则投资人自动恢复其在投资文件项下的优先权利。各方进一步认可,若按照前述期限提交上市申请材料后,若发行人的上市获得审核通过,则投资人权利永远终止。若发行人的上市未获审核通过,除非各方经协商确定继续再次提交上市申请材料的,否则投资人将自动恢复其在投资文件项下享有的任何优先权利。

三只松鼠与Lt Growth Investment Ix(HK)Limited约定的终止条款内容为:如果公司在签署终止协议后24个月内没有实现合格上市,则特殊权利自动恢复效力。在前述24个月届满时,如果发行人的合格上市申请仍然处于相关监管机构的审核过程中,且申报材料未失效,则投资人同意延长自动恢复特殊权利效力的期限。

这也就意味着,三只松鼠必须在2017年12月17日之前向证监会提交上市资料并成功,否则投资方的特殊权利也会随着上市的失败而恢复。

在企业IPO过程中遭遇对赌协议情况,一位券商投行部工作人员向北京时间“财镜”表示,通常在企业提交申请材料时,企业与对赌方就会解除对赌协议,防止由此给IPO带来的不确定影响,但是也不排除对赌方会有其他的私下协议。

销售渠道单一、研发投入不足

要登录创业板?

据招股说明书显示,三只松鼠主要拥有坚果、干果、果干、花茶及零食五大品类,其中坚果为主营业务收入中的主力军,报告期内,坚果类产品的销售收入占三只松鼠主营业务收入比重的87.85%、80.44%和69.83%。虽然在2016年坚果在主营收入的占比有所下滑,但其依旧占据着主营业务收入的“半壁江山”。

同时,招股说明书还披露了三只松鼠产品销售方面的数据,报告期内,公司通过天猫商城实现的销售收入分别占其营业收入的78.55%、75.72%和63.69%,销售渠道明显集中,过于依赖天猫商城的销售渠道。

从费用构成上看,报告期内,三只松鼠在天猫店、京东商城等电商平台所花费的推广费用占营业收入的比重呈下降趋势,但其用于公共客户的推广费用却在逐年攀升,其占营收的比重也从2014年的0.69%升至2016年的1.33%。

与三只松鼠在市场推广上的花费相比,其在产品研发上的投入就稍显“吝啬”。招股书显示,2014-2016年三只松鼠的研发支出分别为184.53万元、682.22万元和1184.34万元,占当期营收的比例仅为0.2%、0.33%和0.27%。

目前三只松鼠则需要面对主营收入单一、过度依赖天猫销售渠道、产品研发投入较少等现状,随着网购平台流量逐渐趋于平缓,产品同质化程度较高,三只松鼠的持续盈利能力受到挑战,这也成为了三只松鼠上市路上的不确定性。

此外,众所周知,三只松鼠并非高新技术企业,在坚果的生产销售环节中,仅负责质量检测、产品筛选及分装,并通过网络平台等渠道进行销售,并不参与具体的生产、加工,所从事工作并没有太高的技术含量,不过,三只松鼠的上市目标却是创业板。

厨电逆势增长成炙手“香饽饽

厨电逆势增长成炙手“香饽饽

莱索托矿区再挖掘出巨钻 重

莱索托矿区再挖掘出巨钻 重

京东618城市接力赛活动狂欢

京东618城市接力赛活动狂欢

比特币年内涨幅超过150% 中

比特币年内涨幅超过150% 中

中兴通讯科技公司将投资146

中兴通讯科技公司将投资146

龙虎榜揭示机构鼠年心头好

龙虎榜揭示机构鼠年心头好

百度地图实用小程序上线,连

百度地图实用小程序上线,连

2017年我国汽车产销量同比增

2017年我国汽车产销量同比增